Qu'est-ce que le staking ?

Le staking est un processus par lequel les participants d'un réseau peuvent obtenir des récompenses en verrouillant leurs cryptomonnaies dans des portefeuilles dédiés. Ces fonds sont alors utilisés pour valider les transactions du réseau, ou comme source de liquidité pour d'autres utilisateurs.

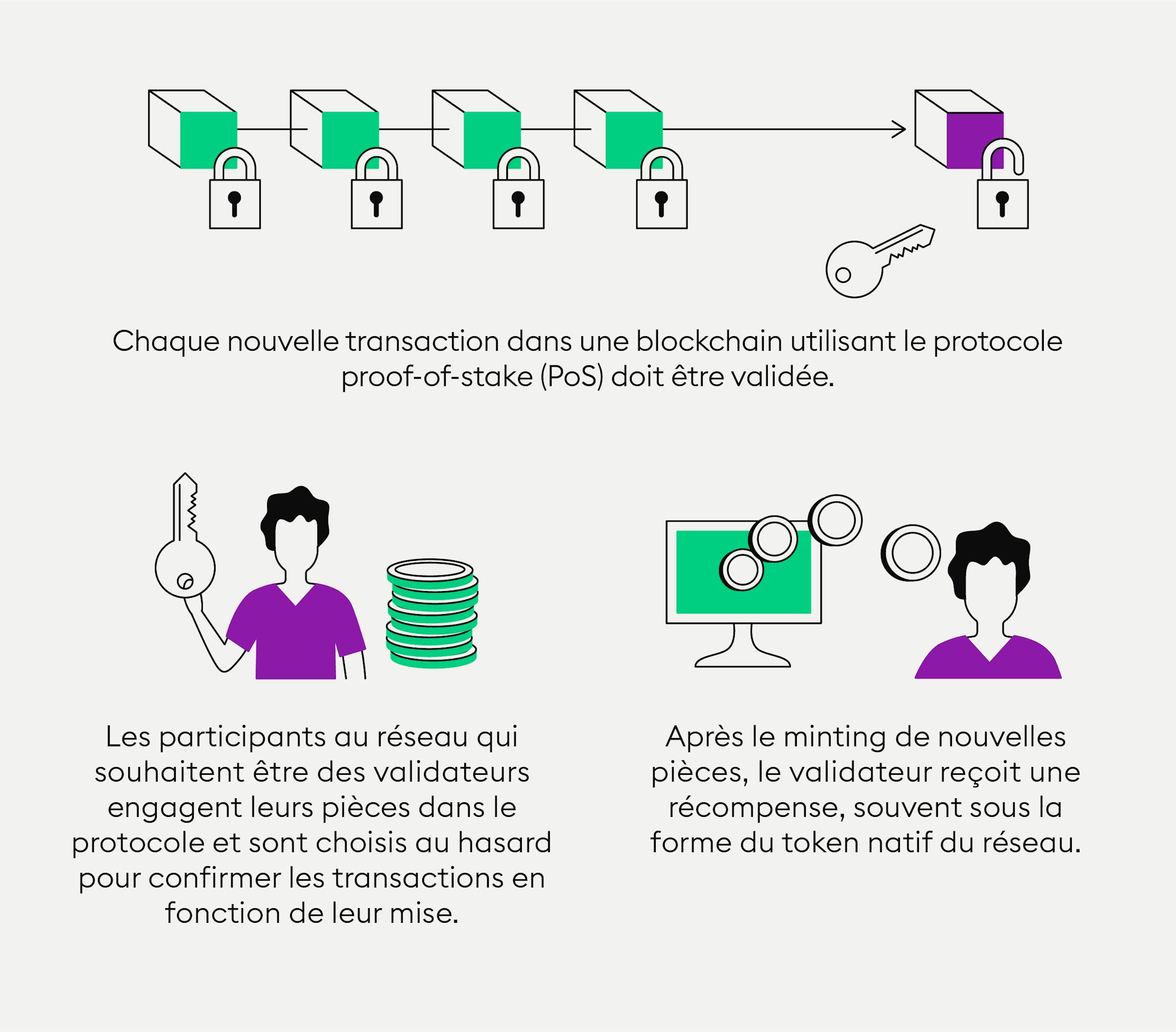

Dans un réseau Proof-of-Stake (PoS), le consensus est atteint grâce aux validateurs qui mettent en jeu (stake) leurs cryptomonnaies. Les validateurs sont des participants sélectionnés aléatoirement pour vérifier la validité et l'exactitude des transactions.

Pour devenir validateur, les participants doivent déposer un montant minimum de cryptomonnaies du réseau dans un portefeuille connecté à la blockchain. Ce dépôt sert de garantie : un validateur malhonnête risque de perdre ses fonds engagés (c’est le principe de slashing).

Le concept de staking, initialement utilisé dans les réseaux PoS, est de plus en plus adopté dans les applications de finance décentralisée (DeFi). Les utilisateurs peuvent ainsi mettre en jeu leurs cryptomonnaies pour générer des revenus passifs.

Dans cet article, nous allons explorer en détail le fonctionnement du staking de cryptomonnaies.

Le staking, un mécanisme au cœur des cryptomonnaies

Le staking est un concept clé dans l'univers des cryptomonnaies. Il joue un rôle essentiel dans le fonctionnement de nombreuses blockchains et offre aux détenteurs de cryptomonnaies un moyen de valoriser leurs actifs numériques.

Cet article vous propose un tour d'horizon complet du staking, des mécanismes de base comme le Proof-of-Stake (PoS) aux aspects plus avancés comme le Delegated Proof-of-Stake (DPoS). Vous découvrirez comment fonctionne le staking, ses avantages et ses risques, ainsi que son potentiel pour l'avenir de l'écosystème crypto.

Que vous soyez novice dans le domaine des cryptomonnaies ou investisseur expérimenté, ce guide répondra à toutes vos questions sur le staking.

Le staking est un mécanisme propre aux cryptomonnaies qui permet aux détenteurs de jetons de générer des récompenses en verrouillant leurs fonds dans un portefeuille dédié. Ces jetons mis en jeu servent ensuite à valider les transactions et sécuriser le réseau, ou à fournir de la liquidité à d'autres utilisateurs.

Le staking est utilisé par les blockchains fonctionnant sur le principe du Proof-of-Stake (PoS) ou des mécanismes dérivés. Dans un réseau PoS, il n'y a pas de mineurs comme dans le Bitcoin, mais des validateurs. Leur puissance de validation dépend de la quantité de cryptomonnaies qu'ils mettent en jeu.

Pour devenir validateur, il faut donc verrouiller un certain montant de jetons dans un smart contract ou un portefeuille dédié. C'est ce qu'on appelle le staking. Plus un validateur mise de jetons, plus il a de chances d'être choisi pour valider le prochain bloc et recevoir les récompenses associées.

Le staking agit comme un système incitatif. Les validateurs sont encouragés à agir de manière honnête, car tout comportement malveillant peut être sanctionné par la perte de leurs fonds engagés (slashing). Le staking favorise ainsi la sécurité et la stabilité du réseau.

Quand commence le staking ?

Le processus de staking débute lorsque les validateurs configurent leur nœud et s'assurent que leur installation est sécurisée et à jour. Un algorithme sélectionne ensuite aléatoirement les validateurs pour créer les nouveaux blocs de transactions.

Les validateurs ayant misé leurs cryptomonnaies ont un intérêt direct dans la réussite du réseau. Le staking encourage donc les comportements bénéfiques et sécurisés, renforçant ainsi la stabilité de la blockchain.

De plus, les fonds en jeu servent de caution : toute action malveillante d'un validateur peut entraîner la perte de ses cryptos (slashing). Ce mécanisme incite les validateurs à rester honnêtes et à agir au mieux pour le réseau.

Le Proof-of-Stake (PoS)

Le PoS est souvent considéré comme une alternative plus écologique au Proof-of-Work (PoW) car il consomme beaucoup moins d'énergie. Dans le Proof-of-Stake, ce n'est pas la puissance de calcul qui importe mais la quantité de cryptomonnaies mise en jeu.

Les validateurs sont choisis aléatoirement en fonction de leur mise, et non en fonction de leur capacité à résoudre des calculs complexes. Cette méthode nécessite beaucoup moins de puissance de calcul et réduit donc fortement la consommation énergétique et l'impact environnemental par rapport aux blockchains en PoW.

Exemples de cryptomonnaies en PoS : Ethereum, Cardano (ADA), Polkadot (DOT), Solana (SOL), Algorand (ALGO).

Le Delegated Proof-of-Stake (DPoS)

Le DPoS vise à rendre le processus de staking plus démocratique et inclusif. Dans un réseau DPoS, les détenteurs de tokens votent pour élire des délégués, aussi appelés “témoins” (witnesses), qui seront chargés de valider les transactions et maintenir le réseau.

Chaque détenteur de tokens peut voter proportionnellement au montant de sa mise. Ainsi, même ceux qui ne misent que de petites sommes peuvent influencer le choix des délégués. Les délégués élus se relaient ensuite pour produire les blocs selon un ordre prédéfini.

Exemples de cryptomonnaies en DPoS : EOS, Tron (TRX), Cosmos (ATOM), Tezos (XTZ).

Comment fonctionne le staking ?

Le staking permet aux détenteurs de cryptomonnaies de gagner des récompenses en verrouillant leurs fonds dans une wallet dédiée. Cela fonctionne un peu comme un compte épargne classique : tant que les fonds restent bloqués, ils génèrent des intérêts. Le montant des récompenses dépend généralement de la quantité de cryptos stakée et de la durée de l’engagement.

Pour commencer à staker, il faut d’abord configurer une wallet adaptée au projet concerné. Il est essentiel de comprendre que lors du staking, les coins sont « délégués ». Cela signifie qu’ils restent dans votre wallet et ne sont pas transférés physiquement. En déléguant, vous gardez le contrôle de vos assets tout en contribuant à la sécurité du réseau. Ce processus peut se faire directement via un nœud validateur ou en conservant vos assets sur la wallet d’un fournisseur comme Bitpanda.

Prêt à gagner des récompenses de staking ? Commencez aujourd'hui avec Bitpanda Staking.

Commencez maintenantAttention : ne transférez jamais vos cryptos vers un portefeuille qui ne vous appartient pas. Si un projet vous demande d'envoyer vos fonds sur une adresse externe, méfiez-vous, c'est très probablement une arnaque. Pourquoi le staking existe-t-il ?

Les validateurs ont un intérêt direct à ce que le réseau fonctionne de manière optimale. En effet, ils ont misé leurs propres cryptomonnaies et sont récompensés pour chaque nouveau bloc validé. Ils ont donc tout à gagner à ce que la blockchain soit stable et sécurisée, plutôt que de chercher à la saboter.

Le staking joue aussi un rôle clé dans l'essor de la finance décentralisée (DeFi). De plus en plus de protocoles DeFi proposent des services autrefois réservés aux institutions financières traditionnelles, comme le prêt ou l'emprunt. Pour fonctionner, ces protocoles ont besoin de liquidités. C'est là que le staking intervient.

Les détenteurs de cryptos peuvent staker leurs actifs dans des pools de liquidité, et ainsi fournir les fonds nécessaires aux opérations de prêt/emprunt. En échange, ils perçoivent une rémunération, un peu à la manière d'un intérêt bancaire.

Au sein de la communauté crypto, le staking suscite un intérêt croissant. De nombreux utilisateurs y voient un moyen de faire fructifier leurs actifs de façon passive et décentralisée. Plutôt que de laisser leurs cryptos dormir sur un portefeuille, ils préfèrent les mettre au travail sur des protocoles DeFi et bénéficier de rendements attractifs.

Peut-on staker toutes les cryptomonnaies ?

Non, toutes les cryptomonnaies ne permettent pas le staking. Seules celles utilisant un mécanisme de consensus de type Proof-of-Stake (PoS) ou apparenté offrent cette possibilité.

Les cryptomonnaies basées sur le Proof-of-Work (PoW), comme le Bitcoin, ne peuvent pas être stakées car leur fonctionnement repose sur le minage et non sur la détention de jetons.

Chaque blockchain PoS a ses propres règles de staking, comme le montant minimum requis ou la durée de verrouillage des fonds. Il existe aussi des pools de staking qui permettent de mutualiser les mises, même petites, pour augmenter les chances de récompenses.

Exemples de cryptos stakables

Ethereum 2.0 (depuis septembre 2022) permet de staker ses ETH pour soutenir le réseau et gagner des récompenses.

Les détenteurs de Cardano (ADA) peuvent staker pour renforcer le réseau et recevoir des ADA supplémentaires.

Tezos (XTZ) propose un système de “baking” où les détenteurs peuvent staker pour contribuer au réseau.

Polkadot (DOT) utilise aussi le staking pour assurer la sécurité de son écosystème multi-chaînes.

Algorand (ALGO) propose un staking simple et efficace grâce à son mécanisme de consensus Pure Proof-of-Stake, qui se distingue par sa grande accessibilité.

Pour découvrir les meilleures cryptomonnaies à staker, consultez notre guide dédié au staking crypto.

Quels sont les risques du staking ?

Bien que le staking soit une façon attrayante de valoriser ses cryptos, il comporte certains risques :

Le “risque de liquidité” : les fonds stakés sont bloqués et ne peuvent pas être vendus pendant une certaine période. Si le cours chute, les détenteurs ne peuvent pas réagir.

Le risque de sécurité : les plateformes de staking peuvent être la cible de hackers. En cas de faille, les fonds stakés pourraient être volés ou perdus.

Le “slashing” : un validateur malhonnête ou défaillant peut voir une partie de sa mise détruite en guise de pénalité.

Les aspects fiscaux : les gains de staking peuvent être soumis à taxation selon les pays, il est toujours sage de se renseigner.

L'avenir prometteur du staking dans l’écosystème crypto

Le staking connaît un essor important, porté par la transition de nombreuses blockchains vers des mécanismes de consensus plus durables comme le PoS. Face aux critiques environnementales visant le minage énergivore du Bitcoin, le staking apparaît comme une alternative responsable.

D'un point de vue technique, le staking apporte aussi plus de rapidité et d'évolutivité que le PoW. Il permet d'envisager des blockchains capables de traiter des milliers de transactions par seconde de façon décentralisée. Cela ouvre la voie à une adoption de masse des cryptomonnaies et des applications décentralisées.

Dans le secteur de la finance décentralisée (DeFi), le staking devrait jouer un rôle majeur. De plus en plus de projets proposeront aux détenteurs de staker leurs actifs pour soutenir leur réseau et bénéficier de revenus passifs. Des concepts innovants comme le “staking croisé” entre blockchains pourraient aussi démocratiser la pratique.

À mesure que le cadre réglementaire s'éclaircit, le staking devrait séduire davantage d'investisseurs institutionnels en quête de placements alternatifs. Cela renforcera sa légitimité et son importance dans l'industrie crypto.

Questions fréquentes sur le staking

Le staking est-il sûr ?

La sécurité du staking dépend de la fiabilité de la plateforme utilisée et de la robustesse de la blockchain. Les technologies sous-jacentes sont réputées sûres, mais certaines plateformes de staking peuvent présenter des failles. Il est donc sage de se tourner uniquement vers un acteur de confiance pour réduire son risque de staking.

Sur le produit Bitpanda Staking, la sécurité est notre priorité absolue. Derrière une interface simple d’utilisation, nous mettons en œuvre les standards les plus élevés du secteur pour protéger les avoirs de nos utilisateurs (stockage à froid des fonds, authentification multiple et chiffrement bout-en-bout, audits de sécurité réguliers).

Comment sont calculées les récompenses de staking ?

Les récompenses de staking dépendent généralement de la quantité de cryptos misée, de la durée du staking et du taux de rendement défini par le protocole. Certaines plateformes utilisent le concept d'APY (Annual Percentage Yield) pour estimer le rendement annuel en prenant en compte la capitalisation des intérêts.

Que sont les pools de staking ?

Les pools de staking permettent aux détenteurs de mettre en commun leurs avoirs pour augmenter leurs chances d'être sélectionnés comme validateur et gagner des récompenses. Chacun contribue au pool proportionnellement à sa mise, et les récompenses sont ensuite partagées entre tous les participants. C'est une solution intéressante pour ceux qui ne possèdent pas suffisamment de fonds pour staker seuls.

Que signifie l'APY ?

L'APY (Annual Percentage Yield) est un indicateur clé dans le staking. Il représente le taux de rendement annuel en tenant compte de la capitalisation des intérêts, c'est-à-dire le fait que les récompenses de staking sont généralement réinvesties automatiquement pour générer de nouvelles récompenses. L'APY donne donc une estimation plus réaliste du rendement potentiel sur un an.

C'est quoi une période de verrouillage ?

Dans certains protocoles de staking, les fonds mis en jeu sont verrouillés et ne peuvent pas être retirés pendant une certaine période. Cette mesure vise à assurer la stabilité du réseau en évitant des variations brutales du nombre de validateurs. La durée de verrouillage varie selon les blockchains, de quelques jours à plusieurs mois. Il faut prendre le temps de bien comprendre ces conditions avant de s'engager.

Pour aller plus loin

Vous voulez en savoir plus sur le staking ? Voici quelques ressources additionnelles :

Cet article ne constitue en aucun cas un conseil en investissement ni une offre ou une invitation à acheter des actifs financiers numériques.

Le présent article est fourni à titre d'information générale uniquement et aucune déclaration ou garantie, expresse ou implicite, n'est faite et aucune fiabilité ne doit être accordée quant à l'équité, l'exactitude, l'exhaustivité ou la justesse de cet article ou des opinions qui y sont contenues.

Certaines déclarations contenues dans cet article peuvent concerner des attentes futures fondées sur nos opinions et hypothèses actuelles et comportent des incertitudes susceptibles d'entraîner des résultats, performances ou événements réels différents de ces déclarations.

Ni Bitpanda GmbH, ni aucune de ses filiales, conseillers ou représentants ne peuvent être tenus responsables de quelque manière que ce soit en relation avec cet article.

Veuillez noter qu'un investissement dans des actifs financiers numériques comporte des risques en plus des opportunités décrites ci-dessus.