Quels sont les frais maker et les frais taker pour les traders de cryptomonnaies ?

Les traders crypto paient divers frais de trading sur une plateforme d’échange, qui varient selon le type d’ordre. Le montant des frais de transaction dépend de la nature de l’ordre : s’il ajoute de la liquidité au carnet d’ordres en tant qu’ordre maker ou s’il en retire en tant qu’ordre taker. Alors que les frais maker sont souvent plus faibles car ils stabilisent le marché, les ordres taker entraînent généralement des frais plus élevés. Dans ce guide, nous expliquons ce que sont les frais maker et taker et comment la différence maker-taker affecte le carnet d’ordres et la liquidité sur une plateforme d’échange.

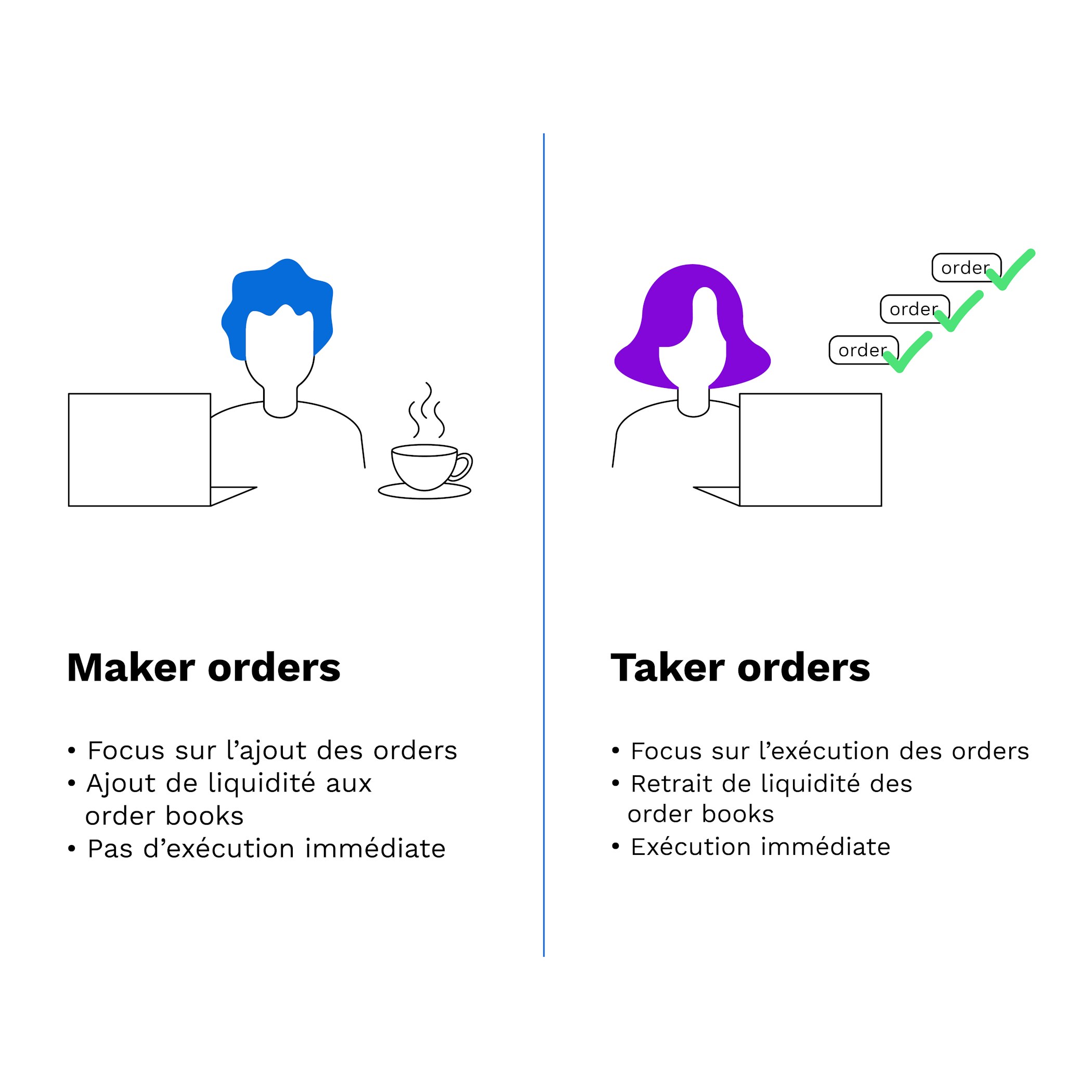

Maker crée ou établit un marché pour les autres traders et fournit de la liquidité dans le carnet d’ordres d’une plateforme d’échange de cryptomonnaies

Taker retire de la liquidité de la plateforme en acceptant des ordres disponibles qui sont exécutés immédiatement

Les frais taker sont généralement plus élevés que les frais maker car ils réduisent les pools de liquidité existants

Les frais maker et taker varient selon la plateforme de trading, le volume échangé et le type d’ordre sélectionné

Frais liés au trading de cryptomonnaies

Dans nos articles précédents, vous avez déjà découvert pas mal de choses sur les figures en chandeliers dans le trading et les types d’ordres les plus courants. Il ne reste plus qu’un sujet à aborder pour couvrir les bases du trading de crypto.

Le trading de cryptomonnaies n’est pas gratuit. Pour trader aussi efficacement que possible et faire les bons choix, il est important que les traders crypto comprennent les frais de trading standards que les plateformes d’échange de cryptomonnaies appliquent aux ordres. Cette structure tarifaire influence le coût de chaque transaction et peut varier selon la plateforme et le type d’ordre.

Lors du calcul des frais sur une plateforme de trading, les ordres sont répartis en deux catégories : les ordres maker et les ordres taker. Ces frais maker et taker déterminent si une transaction ajoute de la nouvelle liquidité au carnet d’ordres ou exécute directement des paires de trading existantes.

Que sont les frais maker et taker ?

Lors du trading de cryptomonnaies sur différentes paires, le type d’ordre placé détermine les frais. Les frais maker et taker sont un élément central de nombreuses plateformes de trading car ils influencent la manière dont la liquidité est ajoutée ou retirée du carnet d’ordres.

Frais maker : s’applique aux ordres qui ajoutent de la nouvelle liquidité au carnet d’ordres. Généralement plus faible car ils aident à stabiliser le marché

Frais taker : s’applique lorsqu’un ordre est exécuté immédiatement et retire de la liquidité existante. Souvent plus élevé que le frais maker

Cette structure tarifaire influence directement les coûts de trading et est cruciale lorsqu’il s’agit de choisir entre utiliser des limit orders comme maker ou des ordres au marché comme taker.

Qu’est-ce qu’un frais maker ?

Un ordre qui reste dans le carnet d’ordres en fournissant de la liquidité jusqu’à son exécution par un autre trader contribue à « créer un marché ».

Par exemple, un limit order sur une plateforme d’échange de cryptomonnaies n’est généralement pas exécuté immédiatement. Il ne se déclenche que lorsque le prix d’un actif tel que Bitcoin (BTC) atteint ou passe sous une limite spécifique. Un trader qui place un tel ordre fournit donc de la liquidité au marché pour les autres traders – il « crée » un marché. En plaçant cet ordre, le trader augmente la liquidité du carnet d’ordres et est appelé un maker car il a créé de nouvelles opportunités de trading pour les autres.

Pour qu’un ordre soit qualifié de maker, un ordre de vente doit être placé à un prix supérieur au meilleur ordre d’achat actuellement dans le carnet. À l’inverse, un ordre d’achat doit être placé à un prix inférieur au prix de vente le plus bas.

Les frais maker sont souvent plus bas que d’autres frais de transaction. Les plateformes de cryptomonnaies cherchent à attirer les traders qui génèrent de la liquidité sur leurs marchés. La liquidité sur une plateforme reflète l’intérêt du marché, basé sur le nombre de traders actifs et le volume total échangé. C’est pourquoi des frais maker réduits incitent les traders à créer un marché.

L’inconvénient d’être maker est qu’il faut souvent attendre plus longtemps pour que l’ordre soit exécuté. Cela ne se produit que lorsque le marché atteint le prix limite fixé. Si l’on considère la liquidité comme l’activité d’une plateforme d’échange, on peut dire que les makers maintiennent le flux de trading tout en aidant la plateforme à croître. Les takers, dans une relation symbiotique avec les makers, sont ceux qui exécutent les ordres.

Qu’est-ce qu’un frais taker ?

Les takers, en revanche, sont des traders qui cherchent des opportunités de trading qu’ils peuvent exécuter immédiatement ou le plus rapidement possible. Ils « prennent » la liquidité du carnet d’ordres. Un ordre au marché en est un bon exemple, car il est toujours conçu pour être exécuté immédiatement. Les takers placent des ordres d’achat ou de vente sur des paires de trading spécifiques en acceptant des ordres existants dans le carnet d’ordres et paient des frais taker.

Prenons l’exemple d’un trader crypto qui place un ordre d’achat pour un Bitcoin (BTC) et exécute un ordre au marché pour cette transaction. Un ordre au marché est toujours exécuté instantanément. Si l’ordre est trop important par rapport à la liquidité disponible dans le carnet d’ordres à ce moment-là, il sera rejeté. Un ordre au marché peut uniquement être entièrement exécuté ou rejeté. Ainsi, s’il n’y a pas assez de liquidité pour finaliser l’ordre pour un BTC, il sera rejeté pour insuffisance de liquidité.

À noter que les ordres au marché sont disponibles quel que soit le prix actuel de l’actif. Cela signifie que notre taker voit son ordre pour un BTC exécuté immédiatement et paie un frais taker légèrement plus élevé. Ce coût supplémentaire couvre le traitement rapide et fluide de la transaction par la plateforme et les makers.

La plupart des carnets d’ordres sont principalement composés de limit orders et de stop-limit orders qui restent plus longtemps dans le carnet. Chaque ordre exécuté implique à la fois un maker et un taker. Si vous placez un ordre à cours limité au même prix que celui déjà disponible dans le carnet, il sera exécuté comme un ordre taker.

Nouveau sur Bitpanda ? Créez votre compte aujourd'hui !

Inscrivez-vous iciOrdres à la fois maker et taker

Dans certains cas, un ordre peut être soumis à la fois à des frais maker et taker. Par exemple : le trader A souhaite acheter 1 BTC pour 10 000 €. Pour ce faire, il place un ordre d’achat à cours limité dans le carnet d’ordres, en espérant que le prix descende à 10 000 € afin que l’ordre puisse être exécuté. À ce moment-là, le trader B entre en scène, souhaitant vendre 2 BTC. Le trader B place un ordre de vente à cours limité, car il veut vendre ses 2 BTC à 10 000 €.

Dès que le trader B place son ordre, celui-ci est immédiatement apparié avec l’ordre du trader A. Le trader A paie des frais maker, car son ordre à cours limité était déjà dans le carnet d’ordres et a ajouté de la liquidité. Le trader B, quant à lui, paie des frais taker pour le 1 BTC qu’il vient de vendre, car il a retiré un ordre existant du carnet.

Cependant, puisque seul 1 BTC sur les 2 BTC a été vendu, l’ordre du trader B n’est exécuté qu’à 50 % et reste donc dans le carnet d’ordres. Lorsque le trader C arrive finalement et achète les 50 % restants de BTC à partir de cet ordre, le trader B paie des frais maker pour la portion de BTC désormais vendue au trader C.

Prêt pour le trading avancé ? Inscrivez-vous sur Bitpanda Fusion dès aujourd'hui.

Commencez maintenantQue sont les « market makers » ?

Les termes « maker » et « taker » en tant que types d’ordres ne doivent pas être confondus avec le terme « market maker ». Les market makers sont des traders qui fournissent délibérément de la liquidité sur un marché afin d’assurer un trading efficace. Ils détiennent un volume important d’actifs pouvant être rapidement achetés ou vendus pour atténuer les fluctuations de prix et créer un environnement de trading stable.

Une plateforme d’échange de cryptomonnaies est toujours très intéressée par les traders qui apportent à la fois de la liquidité et du volume d’échange. Pour cette raison, de nombreuses plateformes proposent des incitations pour stimuler l’activité du marché.

Conclusion : la différence entre les frais maker et taker

Les frais maker et taker influencent les coûts de transaction dans le trading de cryptomonnaies, selon qu’un ordre ajoute ou retire de la liquidité du carnet d’ordres. Les frais maker sont généralement plus faibles, car un ordre maker apporte de la nouvelle liquidité. Cela se produit le plus souvent via des ordres à cours limité, qui ne sont exécutés que lorsque le prix de l’actif atteint un certain niveau. Les frais taker s’appliquent lorsqu’un ordre est exécuté immédiatement contre un ordre existant, retirant ainsi de la liquidité. C’est le cas le plus fréquent avec les ordres au marché, qui sont exécutés au prix du marché actuel.

Le choix entre un ordre maker ou taker dépend de vos objectifs de trading. Si vous cherchez à réduire les frais, vous préférerez utiliser des ordres à cours limité en tant que maker. Si vous souhaitez effectuer une transaction rapidement, vous accepterez des frais taker plus élevés pour une exécution immédiate. Chaque plateforme d’échange de cryptomonnaies ayant sa propre structure tarifaire, il peut être judicieux de comparer les paires de trading pour choisir la meilleure stratégie.

Autres sujets sur les cryptomonnaies

Vous souhaitez prendre davantage le contrôle de vos investissements grâce à la bonne stratégie de trading et profiter activement des mouvements de prix des cryptomonnaies ? Dans la Bitpanda Academy, vous trouverez un large éventail de guides et tutoriels offrant des perspectives approfondies sur des sujets comme les réseaux blockchain, le trading de cryptos, les plateformes de trading et la manière d’optimiser les frais de trading.

CLAUSE DE NON-RESPONSABILITÉ

Cet article ne constitue en aucun cas un conseil en investissement ni une offre ou une invitation à acheter des actifs financiers numériques.

Le présent article est fourni à titre d'information générale uniquement et aucune déclaration ou garantie, expresse ou implicite, n'est faite et aucune fiabilité ne doit être accordée quant à l'équité, l'exactitude, l'exhaustivité ou la justesse de cet article ou des opinions qui y sont contenues.

Certaines déclarations contenues dans cet article peuvent concerner des attentes futures fondées sur nos opinions et hypothèses actuelles et comportent des incertitudes susceptibles d'entraîner des résultats, performances ou événements réels différents de ces déclarations.

Ni Bitpanda GmbH, ni aucune de ses filiales, conseillers ou représentants ne peuvent être tenus responsables de quelque manière que ce soit en relation avec cet article.

Veuillez noter qu'un investissement dans des actifs financiers numériques comporte des risques en plus des opportunités décrites ci-dessus.